[서울=뉴스프리존]이동근 기자=KB증권이 기업공개(IPO) 시장에서 재평가를 받고 있다. 그동안 IPO 시장에서 크게 두각을 보이지 않던 KB증권이 조직개편을 통해 전통강자들을 바브게 따라잡고 있는 것으로 분석된다.

기업 IPO 시장이 크게 성장하면서 이를 주관하는 증권사들이 주목받고 있다. 1일 금융투자업계에 따르면 올해 1∼7월 IPO를 한 기업은 총 46개(기업 인수·합병 목적의 스팩 제외)로, 국내에서는 13개 증권사가 단독 대표 주관사 또는 공동 대표 주관사를 맡았다.

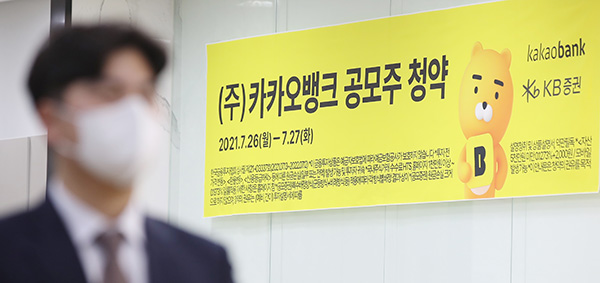

이 가운데 최근 KB증권이 IPO시장에서 두각을 드러내고 있다. 올해 1~7월 중 KB증권은 단 2개 기업의 IPO를 주관했지만, 하반기에 공모규모만 2조 5000억원이 넘는 카카오뱅크의 IPO를 대표주관하면서부터다. 카카오뱅크는 6일 유가증권시장 상장을 앞두고 있다.

뿐만 아니라 공모 규모만 최소 10조 원에 달할 것으로 전망돼 올해 또 다른 역대급 IPO 대어로 꼽히는 LG에너지솔루션을 비롯해 현대중공업, 롯데렌탈 등에 공동 대표 또는 주관회사로 참여할 예정이다.

이처럼 KB증권이 두각을 보이는 이유는 IPO 조직을 일반제조와 바이오, IT서비스 등 업종별 전문조직으로 구성하고, KB금융그룹 전 계열사 사이의 협업체제 구축 등 조직 개편을 하는 동시에, 관련 담당 조직을 4개부서로 확대 개편하는 등 공을 들은 성과가 드러난 것으로 업계에서는 보고 있다.

IPO는 한 기업의 성장을 좌우하는 계기가 될 수도 있기 때문에 IPO 흥행을 책임지는 증권사에 대한 책임은 막중하다. 대신 증권사들은 기업의 자금 조달 및 상장을 지원하고, 일정 비율의 제반 비용으로 이익을 얻는다. 이 비율은 보통 약 0.8%다. 여기에 고객 계좌 유치 등 부가이익이 따라온다.

이 때문에 IPO는 대부분 대형 증권사에 집중되게 된다. 실제로 위 46개 중 37개가 자기자본 4조 원(3월 기준) 이상의 대형 증권사가 대표 주관했다. 국내 증권사 37개 가운데 7개 증권사가 사실상 IPO 시장을 독식한 셈이라는 지적도 나온다.

구체적으로 보면 미래에셋증권이 11개 기업의 대표(공동 포함) 주관사를 맡아 가장 많았고, 한국투자증권이 7개로 뒤를 이었다. NH투자증권(5곳), 삼성증권(5곳), 하나금융투자(4곳), 신한투자금융(3곳), KB증권(2곳) 순이었다.

자기자본 4조 원 이하의 증권사 중에서는 대신증권(6곳)이 가장 많았고, 키움증권(3곳), 신영증권(1곳), 하이투자증권(1곳), DB투자금융(1곳), IBK투자증권(1곳) 등이 뒤를 이었다. 최근 가장 '핫'했던 카카오뱅크의 경우, 중소형사 중에서는 현대차증권만 인수단에 끼었다.

홈

경제

홈

경제